2025年中国石油焦需求量、产量区域结构及企业产能分布

随着我国石油炼化产业的发展,石油焦产量及需求量整体呈增长态势,产量从2012年的1941.6万吨增长至2022年的3003.1万吨,CAGR为4.46%,需求量从2015年的2937.64万吨增长至4349.08万吨,CAGR为5.77%。预计石油焦未来供应不容乐观,一方面,汽车电动化兴起,我国新能源车市场更是高速发展,石油消费逐渐被挤出,传统石油公司资本支出下降,石油产量增速下行或将对石油焦供应形成约束;另一方面,由于“双碳“政策实施,为降低碳排放强度,部分炼化企业新项目房企延迟焦化装置,改用加氢装置,也影响石油焦供应。

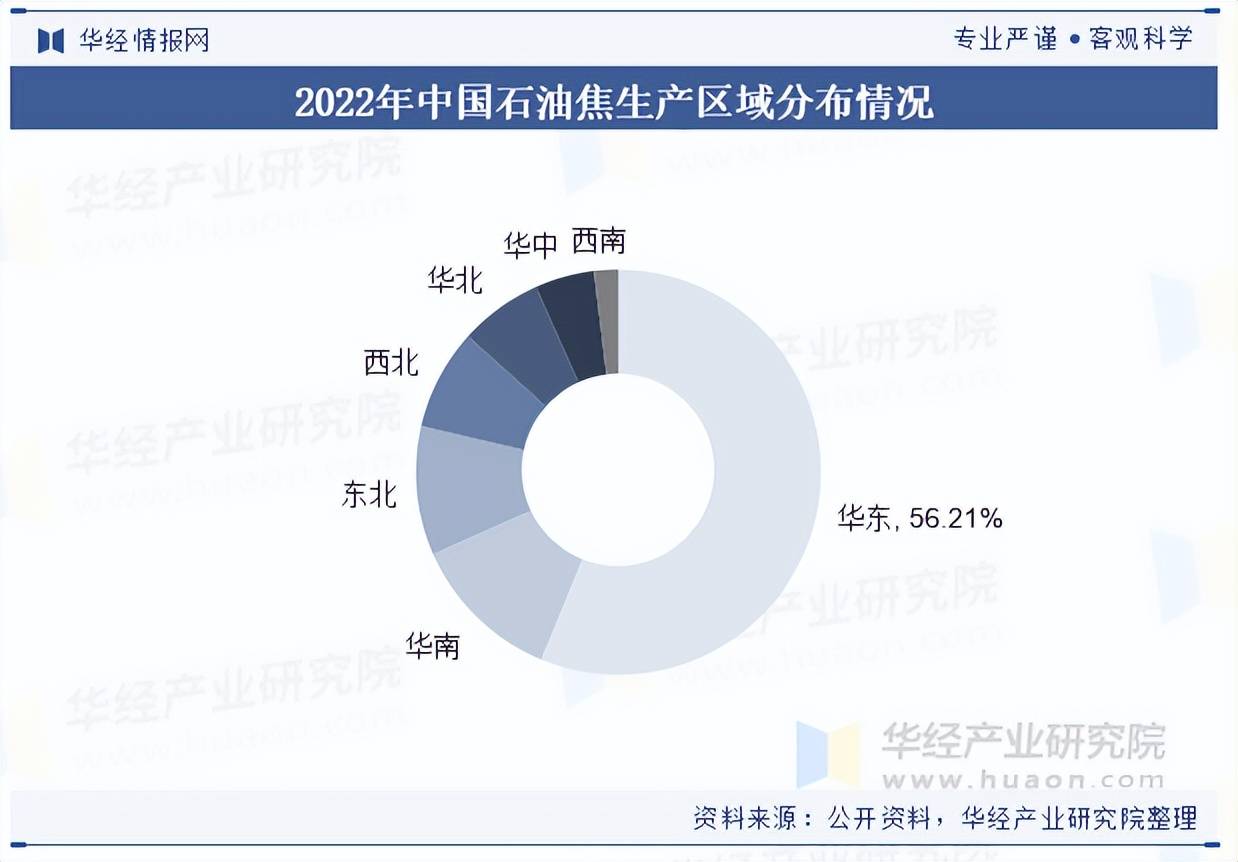

从区域分布上来看,石油焦区域划分有一定的特殊性,中国石油焦的生产区域依旧主要分布在北方地区。2022年,华东地区石油焦生产供应量继续占据首位,占比56.21%;其次是华南、东北地区,分别占比12.14%、10.3%,其他地区的产量占比均不超过10%。

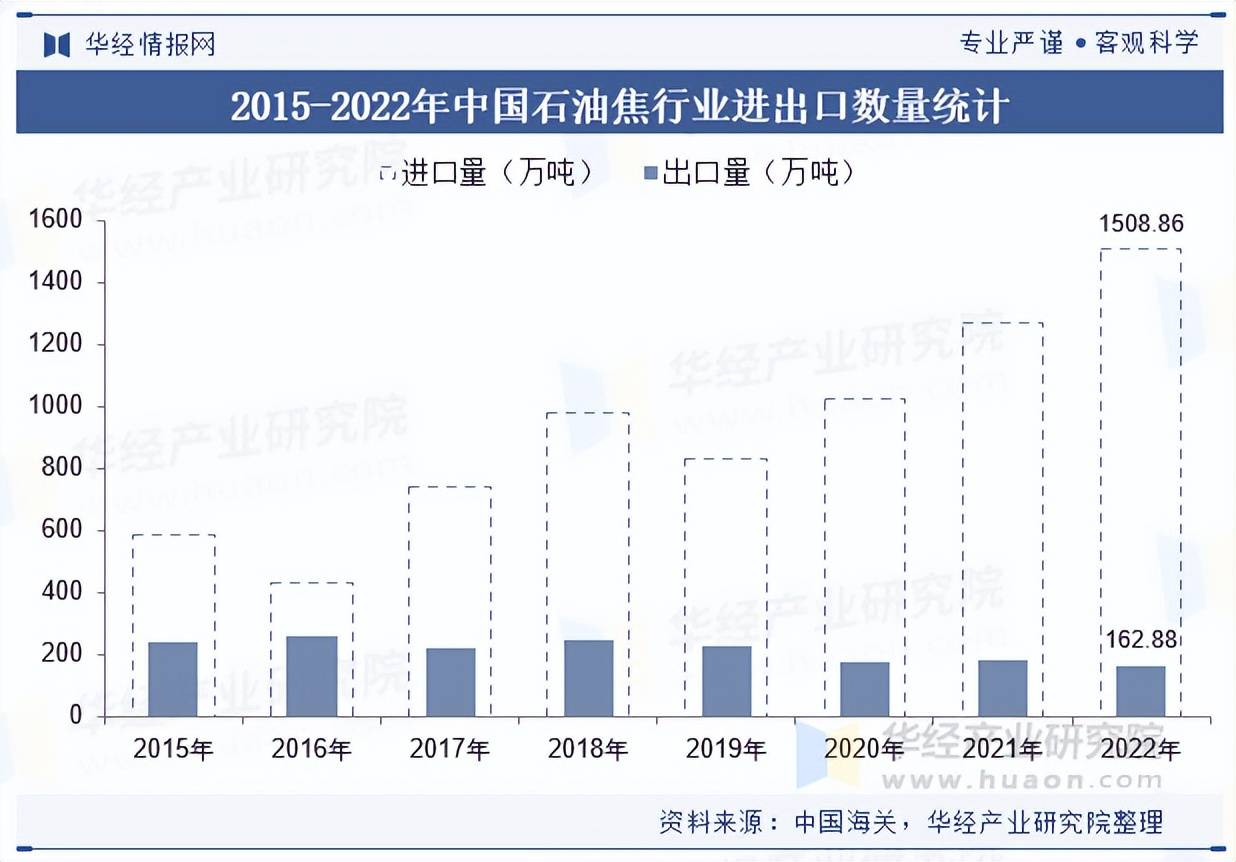

近几年石油焦进口依存整体呈现上行走势,2022年我国石油焦进口总量达到1508.86万吨,较2021年增加234.83万吨,我国石油焦进口以高硫焦为主,主要用来做燃料以及搭配使用生产预焙阳极。我国石油焦出口量整体保持下行趋势,从2015年的241.92万吨下跌至2022年的162.88万吨,主要因为海外电解铝产量较低,国内预焙阳极出口增加,挤占海外预焙阳极企业市场。出口以中硫焦为主,海外企业主要用来生产预焙阳极。

本文节选自华经产业研究院发布的《2023年中国石油焦市场供需现状分析,优质石油焦已经成为高附加值炼油产品「图」》,如需获取全文内容,可进入华经情报网搜索查看。

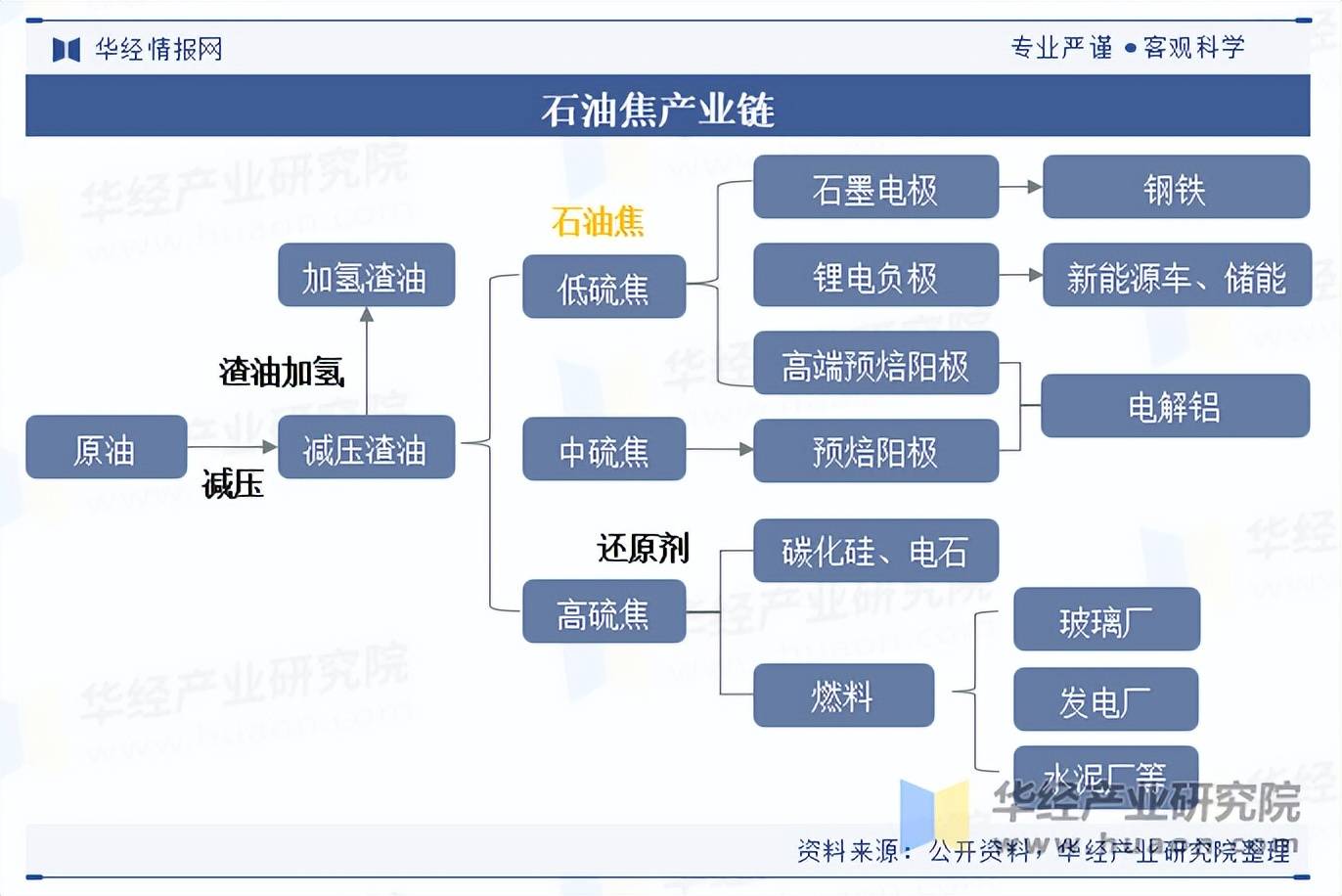

石油焦是石油炼化的副产品,石油焦主要用来制作电极,下游终端主要包括电解铝、新能源车和钢铁。石油焦中碳元素含量比较高,自然也常用于生产石墨,做电极。石油焦在下游的应用,基本按照硫分高低来区分。

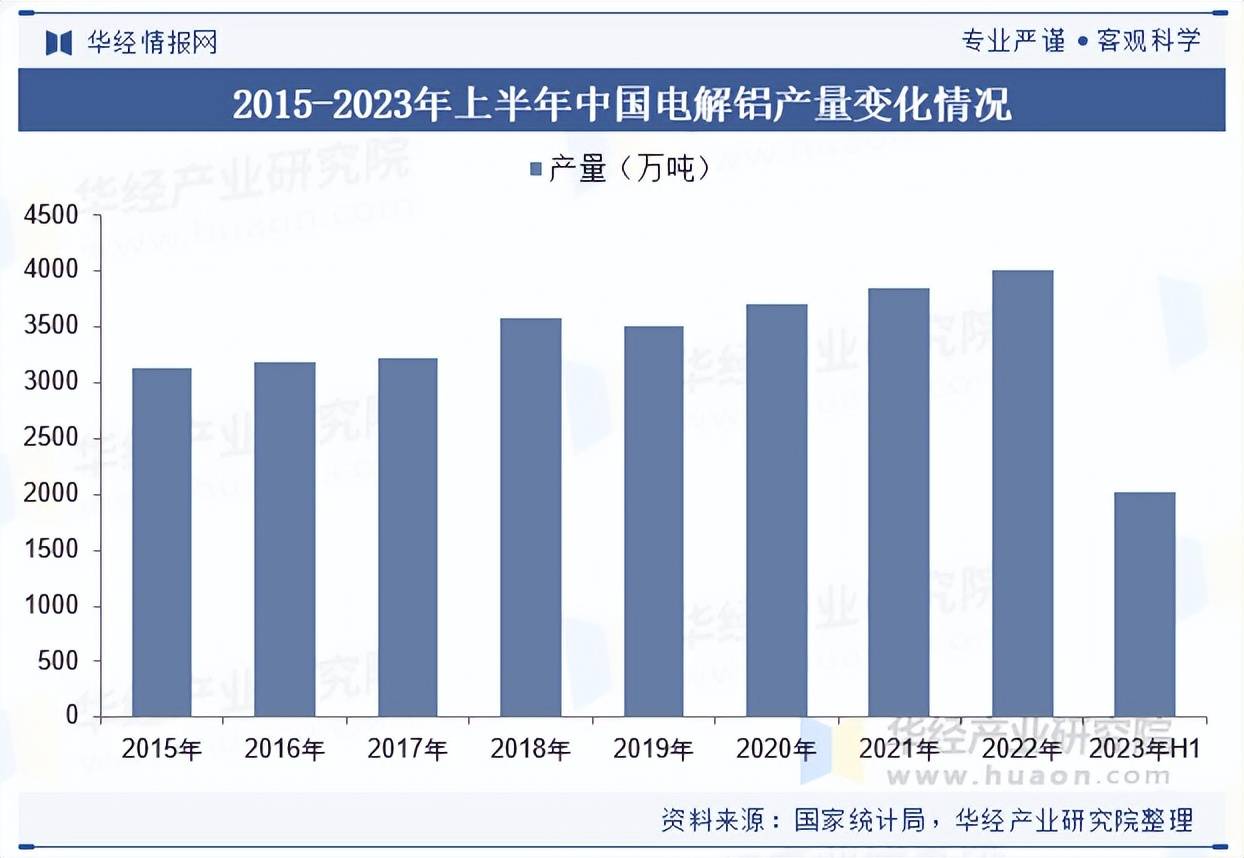

在国内,在石油焦下游需求行业里,电解铝比重占据首位,电解铝市场是决定石油焦上升空间源原动力。中国是全球最大的电解铝生产国和消费国,近年来国内电解铝产量持续增长。根据国家统计局数据,2022年,中国电解铝年产量突破4000万吨,为历史新高,2015至2022年期间复合年增长率为3.6%。2023年上半年产量为2016万吨,较2022年同期增长2.44%。在政策的严控下,预期未来行业产量提升空间有限。

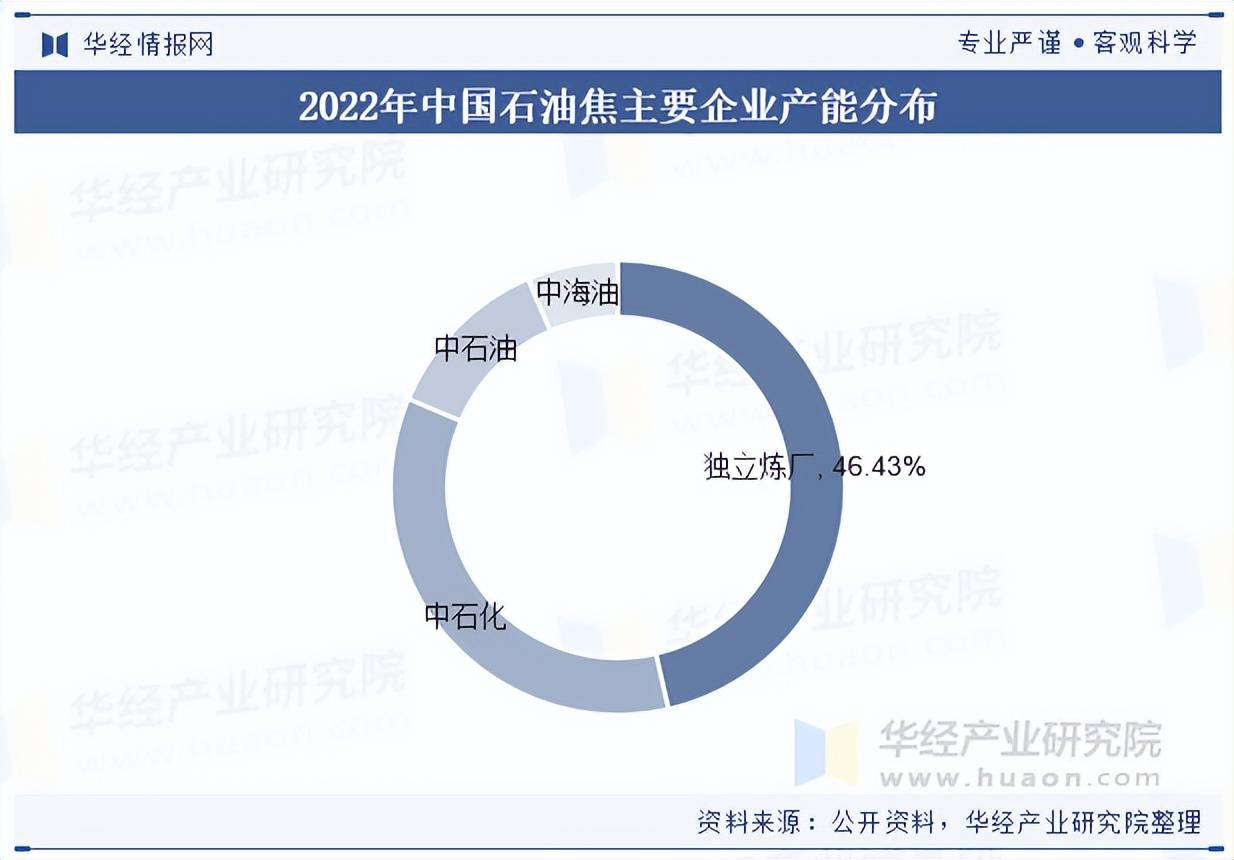

从石油焦市场各集团产能占比来看,伴随着新增产能变化,主营单位及地炼产能变化趋势也跟随调整。2022年独立炼厂占比为46.43%,2022年三桶油石油焦产量占比53.57%,其中,中石化产能占比34.95%,中石油产能12.16%,中海油产能6.46%。目前独立炼厂延迟焦化装置产能继续占据首位,中石化产能位居第二。

华经产业研究院研究团队使用桌面研究与定量调查、定性分析相结合的方式,全面客观的剖析石油焦行业发展的总体市场容量、产业链、经营特性、盈利能力和商业模式等。科学使用SCP模型、SWOT、PEST、回归分析、SPACE矩阵等研究模型与方法综合分析石油焦行业市场环境、产业政策、竞争格局、技术革新、市场风险、行业壁垒、机遇以及挑战等相关因素。根据石油焦行业的发展轨迹及实践经验,精心研究编制《2025-2031年中国石油焦行业发展监测及投资战略咨询报告》,为企业、科研、投资机构等单位投资决策、战略规划、产业研究提供重要参考。